FX取引を理解する上で、スプレッドの概念は非常に重要です。

この記事では、スプレッドがFX取引にどのように影響を及ぼすのかを詳しく解説します。

目次

FXのスプレッドとは

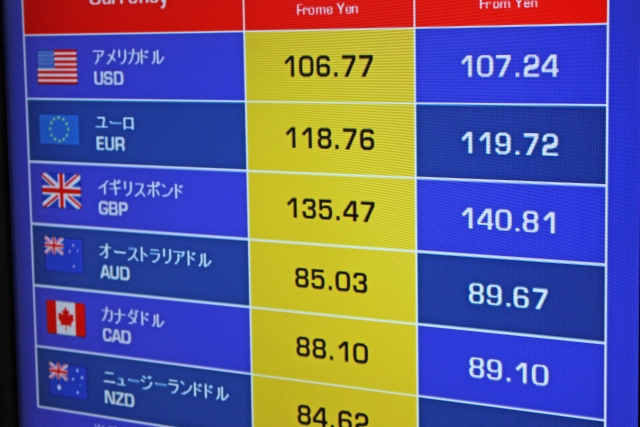

外貨を売り買いする場合、売る時と買う時の価格は別々に設定されています。

FXでは、この売値(Bid)と買値(Ask)の差額をスプレッドと言い、売買取引の度に発生する取引手数料のようなものです。

例えば、米ドルの売値が100円、買値が110円の場合、10円の差がスプレッドです

スプレッドはFX業者によって価格が異なり、時間帯や通貨ペアによっても異なります。

また、市場の流動性や経済指標の発表などによっても変動することがあります。

スプレッドが狭いほど利益が出せ有利に取引ができます。

FXのスプレッドの種類

スプレッドは、金融機関の判断で自由に定められるもので、スプレッドには以下3つの種類があります。

- 固定スプレッド

- 変動スプレッド

- ゼロスプレッド

固定スプレッド

固定スプレッドは、市場の条件に関係なく一定です。

市場の変動が激しい時でも、予測しやすい取引コストを提供します。

変動スプレッド

変動スプレッドは、市場の流動性や取引量に応じて変動します。

通常は、市場が穏やかな時に狭く、不安定な時に広がります。

ゼロスプレッド

一部のブローカーは、特定の条件下で「ゼロ」または非常に狭いスプレッドを提供することがあります。

しかし、他の手数料やコストがかかることが多いです

FXのスプレッドの単位

スプレッドを計る単位には、以下の2つがあります。

- 銭

- pips

2つの単位は、取引する通貨ペアによって使い分けられます。

pips(percentage in point)とは、為替市場などにおける通貨ペアの動きを表現するときに使う単位です。

pipという共通の単位を設定することで、異なる通貨同士でも変動幅を統一して表現することができます。

pipsの具体的な数値は、通貨ペアによって異なります。

米ドル/円やクロス円(ポンド/円、ユーロ/円)などの円を決済通貨とする通貨ペアの場合、1pipsは0.01円となり、ユーロ/米ドル(EUR/USD)、英ポンド/米ドル(GBP/USD)等の米ドルを決済通貨とする通貨ペアの場合、1pipsは0.01セントに値します。

スプレッドの単位「銭」について

「銭」という単位は、日本円を含む通貨ペアで使用されることが一般的です。

たとえば、ドルと円のペア(USD/JPY)やユーロと円のペア(EUR/JPY)、さらに英ポンドと円のペア(GBP/JPY)などがこれに該当します。

スプレッドの単位「pips」について

「pips」という単位は、日本円を含まない通貨ペアで用いられます。

例えば、ニュージーランドドルと米ドルのペア(NZD/USD)、英ポンドと豪ドルのペア(GBP/AUD)、米ドルとスイスフランのペア(USD/CHF)などがこれにあたります。

| スプレッドの単位 | 銭 | pips |

| 対象通貨ペア | 一方が日本円の通貨ペア | 日本円以外の通貨ペア |

| 例 | ドル/円(USD/JPY)、ユーロ/円(EUR/JPY)、英ポンド/円(GBP/JPY)など | NZドル/米ドル(NZD/USD)、英ポンド/豪ドル(GBP/AUD)、米ドル/スイスフラン(USD/CHF)など |

また、「銭」と「pips」の円換算の目安は以下の通りです。

- 1銭=1pips=0.01円

- 10銭=10pips=0.1円

- 100銭=100pips=1円

FXのスプレッドが広がるタイミング

同一のFX会社であっても、同じ通貨ペアを取引する際、スプレッドが常に同じであるとは限りません。

スプレッドが拡大する主なタイミングには2つあります。

- 市場の流動性が下がった時

- 為替市場で大幅な変動が生じた時

市場の流動性が下がった時

市場の流動性が低下した時には、スプレッドが拡大することがあります。

例えば、日本時間の早朝(ニューヨーク市場が閉じた後)は、市場参加者が少なく、スプレッドが広がることがあります。

さらに、投資家が慎重になって取引量が減少すると、市場の流動性はさらに下がり、スプレッドが広がりやすくなります。

市場参加者が減少すれば、その分流通量も減少し、インターバンク市場における「Bid」と「Ask」の差も大きくなる傾向があります。

為替市場で大幅な変動が生じた時

為替市場が大規模に変動するときも、スプレッドの広がりが見られます。

具体的な例として、2020年の春に発生した「コロナショック」が挙げられます。

コロナ期間中、外国為替市場は急激な変動を経験し、結果としてスプレッドが広がる傾向にありました。

多くのFX業者がこの時、スプレッドの固定政策を一時的に放棄したことが印象的です。

また、アメリカの重要な雇用統計の発表のような大きな経済イベントや、全世界に影響を及ぼすような大ニュースが報じられた際にも、スプレッドが広がることが一般的です。

FX取引でスプレッド以外にかかるコストや手数料

FX取引ではスプレッドだけが取引コストではありません。

他にも、下記のような取引コストや手数料がかかります。

- スワップポイント:異なる通貨間での利子の差により発生するコストや利益。

- スリッページ:注文と実際の取引価格の差。特に市場が急激に動く時に発生しやすいです。

- 取引手数料:一部のFX会社では、取引ごとに固定の手数料を請求する可能性があります。

- 出金手数料:資金を口座から引き出す際にかかる手数料。

- プラットフォーム利用料:特定の取引プラットフォームの利用に関連する費用。

- 通信費:オンライン取引におけるインターネット接続費用。

上記のコストは、スプレッドが狭いFX会社を選んだ場合でも発生する可能性があります。

そのため、スプレッドの狭さだけでなく、追加コストも考慮してFX会社を選ぶことが重要です。

これを怠ると、表面上のスプレッドが低くても、実際の取引コストが高くなり、思わぬ損失を招く可能性があります。

海外FX業者をスプレッドで選ぶときの注意点

スプレッドの差は狭い方が利益を得られます。

しかし、海外FX業者を選ぶ際スプレッドの幅だけを基準に選択することはおすすめしません。

流動性が低く取引量も少ない通貨は、FX業者がスプレッドを広く設定しリスクを抑えていることがあり、口座タイプによってスプレッドが異なります。

また、スプレッドが狭くても初回入金がかなり高額に設定されていたり、ロスカット水準が100%の場合もあります。

少額な資産の場合、ロスカット水準が100%だと強制決済になりうるのも注意が必要です。

また、スプレッドの狭さだけでなく、約定率(注文が希望通りのレートで成立する確率)の高さも重要なチェックポイントです。

スプレッドが狭くても、希望通りに約定しない場合、大切な取引チャンスを逃す可能性があり、実際に希望のレートで取引できなければ、その恩恵は得られません。

FX取引をこれから始める方は、スプレッドの狭さ、約定率の高さ、スワップポイントの良さという、3つの要素がそろった業者を選ぶことをおすすめします。

まとめ

スプレッドは、売値と買値の間の差としてFX取引において発生し、取引コストの重要な要素です。

取引する通貨ペアによっては、同じ口座でもスプレッドが異なるので、事前に自身が取引する通貨ペアのスプレッドが狭いか確認することをおすすめします。

また、約定率が高いFX業者の方がスリッページの心配が少なく、希望する価格での注文が通りやすくなるので、スプレッドと合わせて約定率の高さも考慮しながらFX業者を選ぶ方が良いかもしれません。

スプレッド比較に関するQandA

スプレッドの幅が狭いと何が良いのでしょうか?

スプレッドは売買取引の度に発生する取引手数料のようなものなので、取引のたびに発生します。

そのため、スプレッドが狭いほど利益が出せ有利に取引ができます。

スプレッドは各業者ごとで違いがありますか?

はい、スプレッドはFX業者によって価格が異なり、時間帯や通貨ペアによっても異なります。

STP取引とはなんですか?

インターネットバンク市場に参加している複数の金融機関が提示する価格レートから、自動的にトレーダーが一番有利な価格を選び取引をする方法です。 スプレッドの領域が広く設定されていますが、取引手数料はかからず、入金額と取引通貨は少額から可能なので初心者の方でも気軽に取引を始められます。

ECN取引とはなんですか?

トレーダーの注文がFX業者を仲介せず、直接インターバンク市場に流れる方式のことです。 直接トレーダーと取引するため、別途手数料がかかりますがその分スプレッドの差額が狭くなります。